中國公司的出海大戰有多少種方式?

頭部玩家shein和temu給出的新玩法是,在北美請律師互潑臟水,爭先把對方送上大洋彼岸的被告席。

近日,拼多多旗下的跨境平臺temu在馬薩諸塞州提起訴訟,控訴shein違反美國反壟斷法。

起訴書指出,shein已要求平臺上約8338家制造商簽署獨家經銷協議,用罰款與temu合作的供應商、以及強迫供應商簽署“忠誠宣誓”等手段搞“二選一”。

shein同樣不甘示弱,早在去年12月,就在芝加哥法院起訴,指temu付錢拉攏網紅,鼓勵他們抹黑shein,呼吁“shein 不是唯一便宜的服裝選擇!去 temu看看,更便宜,質量也更好[11]。”

除了法庭相見,這兩個公司也逐漸以對手的身份出現在各種海外報道中。比如彭博社就關注到,5 月份 temu 美國銷售額比 shein 高出 20%。幾個月來,temu 一直是美區下載次數最多的app[8]。

估值已沖破千億美金的shein,是當下全球最火的快時尚服裝網站,在美國用戶數量已經超過了快時尚鼻祖h&m和zara。而拼多多國際版app temu,更像是9.9包郵的翻板,上面塞滿著8美元一個的吹風機、1美元12塊包郵的洗碗海綿。

翻譯到中國語境里,就像韓都衣舍和拼多多互搶賣家用戶,投訴對方搞二選一。本該各自安好,志在搶奪亞馬遜市場份額的他們,怎么就著急杠起來了?

01

變形的拼多多

事實上,拼多多出海曾認真考慮再造一個shein[1]。

據媒體報道,拼多多曾把辦公室遷到了shein供應鏈大本營廣州番禺,不但調研了shein供應鏈各個環節,還挖了不少當地的員工。甚至temu還曾學著 shein 組建專門的團隊深入服裝生產環節,給衣服打板[1]。

但這個方案最終還是被放棄——去年9月上線的temu,從各個維度來看,都更像是國內拼多多的高像素復制版。

從產品類別來看,temu滿屏飄滿的是大量0-3美元的商品:2.99美元的空氣炸鍋,1.87美元10雙的襪子,1.85 美元的運動鞋——低價白牌商品,這是拼多多曾經的起家秘訣。

從營銷手法來看,國內有橫掃微信聊天框的“砍一刀”,美國則有席卷twitter評論區的“code for code”(交換促銷碼獲得折扣)。甚至是在5月,《連線》雜志在twitter上發表了一篇temu供應鏈的調查文章里,評論區里都是不看正文就熱情分享code的美國老鐵。

讀者留言:“你也喜歡temu?這是我的砍一刀促銷碼,來試試!”

但披著國內拼多多的皮的temu,實則運營內核卻是shein屹立歐美市場的秘訣:嚴控供應鏈。

目前temu對賣家的管理模式被稱為“類自營”。流程上依舊類似國內拼多多平臺,平臺招募賣家,賣家上線產品。區別在于,temu一手包攬了此后的審核、物流、倉儲、運營服務等環節。

商家最初或許會覺得大大減輕后端壓力,但很快就會發現,自己徹底淪為供貨渠道。

首先,定價權被牢牢掌握在拼多多手里。拼多多的買手經理會在核價環節利用價格抓取軟件進行比價,直到將賣家供貨價壓到1688同款批發價以下,商家則毫無議價權[2]。

其次,與平臺模式下,賣家自由上架、優勝劣汰不同,temu嚴格掌控了平臺的控貨權。有時商家寄給平臺100件產品,平臺會因細微的質量問題退回所有產品。一旦出現貨品質量問題,拼多多也可以直接罰款。

在這種模式下,temu表面看來仍是一個跨境電商平臺,實則是一個沒有自營工廠的“超級賣家”。

拼多多選擇這樣的模式并不難理解。低價商品作為一把雙刃劍,如果無法有效控貨,往往就會吞噬平臺口碑。

曾被冠于美版拼多多稱號的wish就是一個例子。一度坐擁3億用戶的wish,曾是全球下載量最大的購物類app,風靡全美。但采用平臺模式的wish,一邊要討好消費者,另一邊卻不得不拉攏商家,導致平臺政策游移不定,最終貨不對板、泥沙俱下的現象讓消費者逐漸流失。

在攻城略地的重要時期,temu的這種模式不僅能保證商品質量和價格,同時可以快速復用國內拼多多積累的大量商家,免于shein改造供應鏈的漫長周期,直接彎道超車。

但從temu的主營品類來看,9.9包郵的鍋碗瓢盆固然是拼多多的看家本領,讓歐美人大呼上癮的10美元連衣裙也讓其垂涎不已。

在這次temu對shein的訴訟中,temu對shein旗下8338家服裝制造商虎視眈眈,控訴shein對其“進行了威脅,恐嚇,以及試圖施加毫無根據的懲罰性罰款”,來阻礙他們倒入temu的懷抱。

在temu努力撬shein墻角的同時,shein卻變得越來越像拼多多。

02

猶豫的shein

shein的發家史,概括來說就是“用zara的魔法打敗zara”。

zara的母公司inditex,旗下有9個品牌,在西班牙小鎮阿爾特索里擁有數以千計的工廠。而shein旗下有超過10個子品牌,供應鏈體系里有超過兩萬家中國工廠,把對流行趨勢的快速反應,再提了一個高度。

shein的數據系統每天抓取上萬個服裝商的圖片,拆分出流行的顏色、圖案款式,由近千位設計師組合出新衣服,再交由廠家小批量、高頻次、快速滾動翻單生產(也就是所謂的小單快返模式),最后貼上shein的標簽銷往大洋彼岸[3]。

通過對設計生產流程的強力掌控與效率改進,shein一年能上60萬個新品,而zara只能上1.3萬個[9]。可以說,shein做出了一個比快時尚更快的“超快時尚”服裝品牌。

自營品牌幫助shein闖出了最初的天地,但一些問題也逐漸顯露出來。

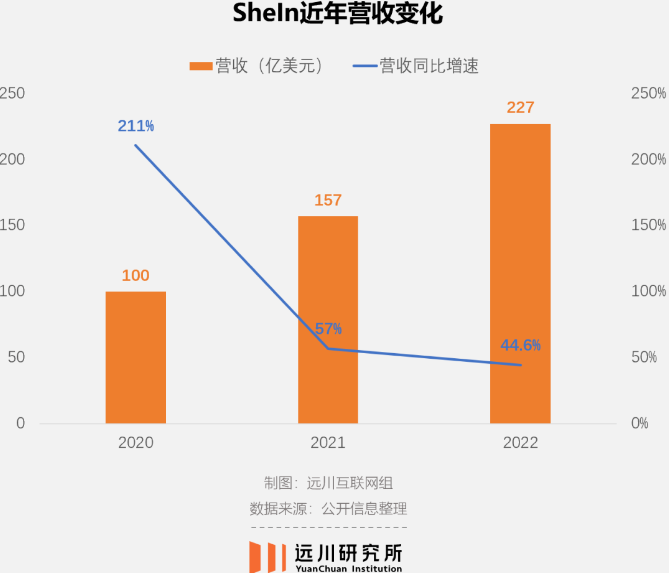

自營的規模天花板正在接近。近年來shein的營收增速和利潤率都在下降。

此前shein連續八年營收增速在100%以上

2021年,shein獲得11億利潤。2022年收入更高的情況下,利潤卻大降36%,只有7億,凈利潤率下降到了3.2%。

與行業巨頭普遍10%以上的利潤相比,這個數字不太夠看。要知道優衣庫2022財年凈利潤率約12.37%,被shein搶走風頭的zara,母公司inditex2021財年凈利潤率也有11.7%。

shein利潤率下降是由物流和生產成本提升造成的。小單快返模式幫助它迅速獲得消費者,但自營供應鏈的管理成本,正隨著規模擴大變得越來越沉重。

與此同時,離ipo只差臨門一腳的shein,定下了野心勃勃的營收目標。

據《金融時報》,shein設立了2025年營收585億美元的目標,這比h&m和 zara 加起來還要多。并且要在未來的3年內完成10倍的利潤增長,在2025年達到75億美元凈利[4]。

頂著巨大的營收壓力,曾把“更好的zara”作為目標的shein,在今年5月正式宣布轉型平臺模式,將shein marketplace推廣到全球市場。

事實上,shein早就為轉型平臺招兵買馬:去年11月,shein高價聘請了擁有第三方品牌管理經驗的lazada前總裁劉秀云,又在今年從亞馬遜挖來了經驗豐富的高管,主導擴品類戰略。

甚至極少在公眾視野出現的shein創始人許仰天,也現身為平臺化站臺:“將通過平臺模式,引入更多第三方賣家。[5]”

轉型平臺模式,不僅意味著能快速提升的品類豐富度,阻擋用戶向temu進一步流失,同時也能為shein帶來傭金和廣告收入,擴充營收來源。

更重要的是,搖身變為收過路費的人后,估值的參考模型將是萬億市值的亞馬遜,而非上個時代的zara了,這對如今估值下滑的shein來說非常具有**力。

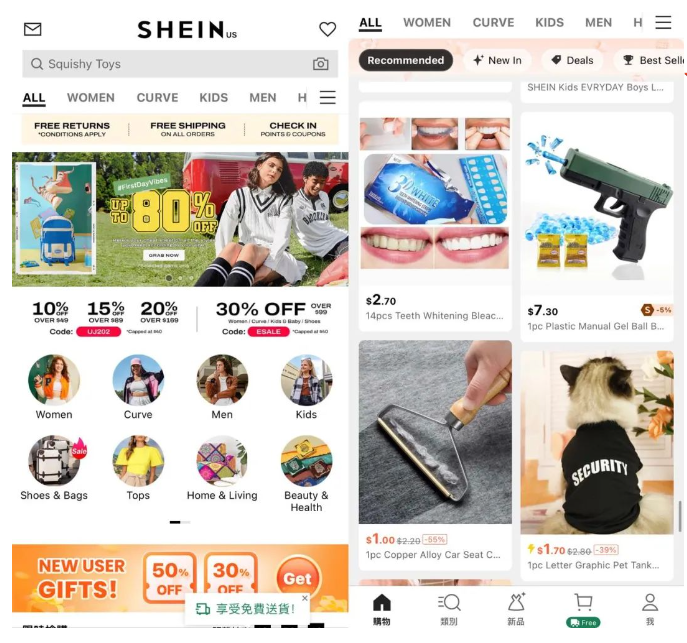

經過一輪團隊搭建、招募賣家、大興基建后,如今打開shein的界面,動動手指下滑一屏,就恍惚從網紅潮流前線穿越到了隔壁廁紙包郵的拼多多。

shein首頁第一屏與下滑后的商品界面對比

拖鞋、充電器、手機殼、電風扇、嬰兒背帶......甚至稀奇古怪的寵物護理用品、艷麗夸張的節日裝飾,一應俱全,全在打折。點開商品詳情,往往能闖入一個進駐不久的第三方店鋪頁面。

在轉型平臺路上蒙眼狂奔的shein,終于與temu狹路相逢。

03

從容的亞馬遜

當temu和shein短兵相接,讓北美人民天天“prime day”之際,北美真正的電商霸主亞馬遜卻一片歲月靜好。

“prime day”是亞馬遜一年一度的會員日促銷節,約等于國內的雙11大促。在全球形勢撲朔迷離,北美老鐵消費降級的當下,temu和shein不斷發起沖鋒之際,亞馬遜卻迎來了史上最強銷量:

短短兩天內,亞馬遜的prime會員就購買了3.75億件商品,比去年多買了7500萬件。adobe analytics 數據顯示,購物欲望高漲的美國老鐵,一舉消費了127億美元[10]。

某種程度上證實了亞馬遜的阻擊有效。早在今年6月,亞馬遜美國站就針對10美元以下的所有商品(temu重災區)推出了物流利好政策,不僅配送費驟減0.77美元,還免去了假日高峰配送費用。

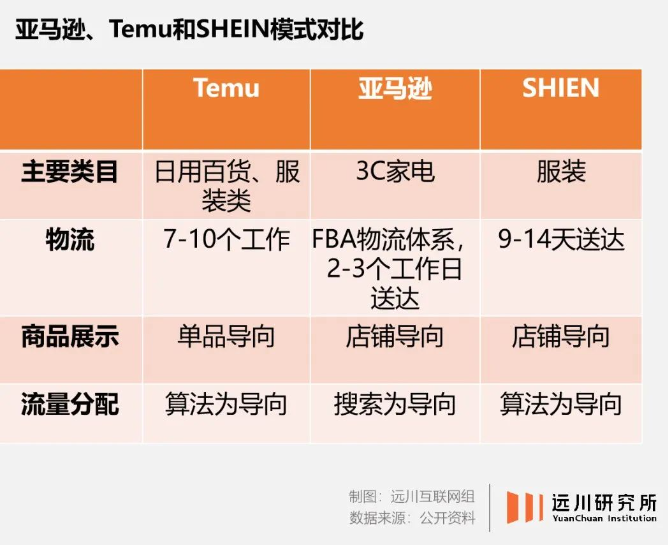

這一舉動被媒體解讀為針對temu的反擊,意在基于低價小商品更多的政策傾斜,從而促進平臺上低價小商品的銷售——此舉無異于降維打擊,temu一般會在下單十天內送達,而亞馬遜只需要2-3天。

在亞馬遜的速度背后,則是亞馬遜物流部門背靠的86架貨機、超過1500個物流設施,以及亞馬遜在過去數年間將超過50%的投資,都投入到了倉儲和配送環節上。shein和temu想要攻破亞馬遜的護城河,難度可想而知。

shein和temu目前向北美的沖鋒,不約而同地避開了亞馬遜的核心腹地,分別從女裝和日用小商品發起包抄,更像是在亞馬遜的地盤邊緣先打了一架。

上線6個月后,temu已經超越shein,穩坐ios全球購物軟件的下載量榜首。深得拼多多真傳的它,低價戰略玩得比shein更狠:你比快時尚品牌低價?我要做到什么都全球最低價。

根據浙商證券的抽樣調查[6],temu單品價格低于shein30%以上。今年7月,temu更是打出了“服裝、鞋子以及廚房用品1折”、“1美元內促銷專區”的口號,可以說針對性明顯、殺傷力極強。

shein和temu的快速交鋒也很容易理解,看似模式迥異的兩者,實際上都在做同一件事:搬運中國的低價制造業,填補海外的下沉市場。

尾聲

今年4月,美中經濟與安全審查委員會(uscc)發表了一份關于shein與temu的分析報告[7]。

報告中詳細分析了這兩個平臺的商業模式,并著重列出了他們可能帶來的種種風險,其中包括利用貿易漏洞逃避關稅、對生產流程、采購關系、產品安全和使用強迫勞動的擔憂,以及侵犯知識產權等問題。

盡管面臨的監管挑戰眾多,但很顯然,temu和shein都明白自己有存在意義,并學會了在適當時刻用上述問題相互攻訐。

temu在波士頓聯邦法院對shein提起的訴訟中,就指控其違反美國反壟斷法,要求平臺上的制造商簽署獨家經銷協議。

這8000多家制造商,占有能力供應超快時尚的商家總數的七到八成。temu說,這些賣家無法在其他平臺上銷售,其實是損害了美國消費者的利益,讓他們買不到更多更好的便宜貨[12]。

這場爭當美國通縮神器的戰爭,才剛剛打響。

參考資料

[1]temu 上線 170 天:拼多多依然是一家創業公司,晚點latepost

[2]temu狂飆,賣家分化:有人利潤高過亞馬遜,有人一單賺不到一塊錢,財經故事薈

[3]揭秘shein背后的服裝柔性供應鏈,42章經

[4]shein gives investors lofty revenue projections as it prepares for ipo,ft

[5]猛獸shein,開始被供應鏈背刺?,虎嗅

[6]拼多多:temu有望抓住美國電商性價比賽道機遇,浙商證券

[7]shein, temu, and chinese e-commerce: data risks, sourcing violations, and trade loopholes,nicholas kaufman uscc

[8]chinese startup temu surpasses rival shein in may us sales, bloomberg,

[9]快時尚第四次浪潮:shein的緣起、演繹與挑戰,錦緞

[10]amazon's 'biggest ever' prime day boosts us online sales to $12.7 billion, reuters

[11]shein and temu’s battle for us bargain shoppers is getting nasty, cnn

[12]temu訴shein文件,united states district court for the district of massachusetts