服裝物流這個千億級的市場,竟然沒有一個10億以上的專業物流企業。趨向于快時尚的服裝行業需要一個與其相配套的專業化物流運輸配送體系,能否打造一套高效、低成本的物流模式與服裝供應鏈完美銜接也是服裝物流企業追求的目標。

服裝物流企業特點及模式分析

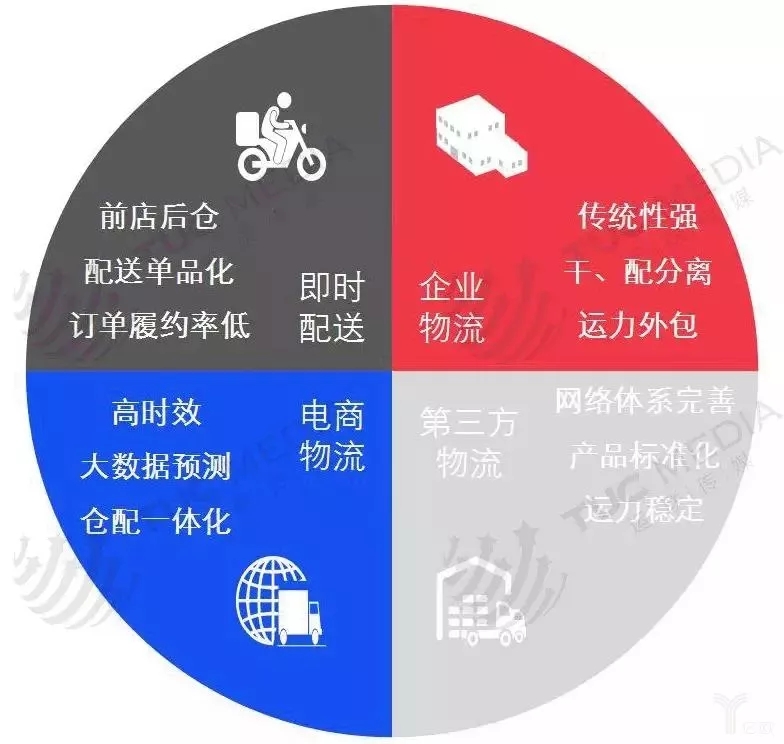

服裝物流分類

服裝物流按照其供應鏈流程可將其劃分為生產物流、銷售物流、逆向物流三個類別,若按照物流服務商的類型劃分,又可劃分為企業物流、第三方物流、電商物流、即時配送物流等。

服裝企業物流行業的配送

服裝物流典型模式

服裝物流行業內存在一個繞不開的話題——庫存管理。如何加速周轉效率,降低庫存積壓這個供應鏈難題?實則與服裝企業各自的物流模式存在較大的關系。無論是國內的服裝企業還是國際巨頭服裝零售商,其物流配送在整個服裝銷售的過程中占有舉足輕重的地位。

1)企業物流——安踏

2012年以前服裝企業銷售基本以批發為主,貨物交由區域經銷商進行開店下沉鋪貨,鞋服大批量的由生產成品倉通過第三方物流企業直接運輸至每個經銷商倉庫,再由經銷商與區域物流企業合作進行門店配送。

后來直營門店的銷售模式開始推廣,服裝企業的物流配送模式發生改變,「總倉+全國分倉」模式開始流行,多家服裝企業開始興建物流中心,將運力進行外包,形成服裝企業自己的物流體系。

以國內運動服裝第一品牌的安踏為例,其物流根據其全國門店銷售體系,建立了「中央倉+區域倉+分倉」的物流模式,通過分倉覆蓋臨近的區域門店的形式進行商品運輸配送。通過自建物流中心,以招標的方式將干線運輸進行外包,末端門店配送階段與同城第三方物流合作,以只控節點的形式搭建其服裝物流。

當前由于市場需求的變化,及物流成本控制需要,「中央倉+區域倉+分倉」的模式開始進行轉變,形成中央倉直配全國門店、電商前置倉、高銷售區DC倉、前店后倉等多種形式相結合的物流模式。

安踏的物流模式

此外,全球知名品牌Nike在國內的物流模式,也屬于總倉直配全國門店,輔以部分城市倉的模式,以江蘇太倉的總倉為核心,產品完成后以整車形式從各工廠運至總倉,然后進行全國城市倉和門店貨的調撥和配送。其中上海虹迪物流負責Nike的倉儲管理和北方市場門店配送,海格物流負責Nike的倉對倉整車調撥和南方部分門店的配送。

2)第三方物流——春風

在傳統的物流行業中,有一批專注于服裝運輸的第三方物流企業,其中最具代表性的是上海春風物流,其業務百分百為服裝運輸。春風屬于垂直服裝行業的零擔企業,2017年營收3.28億元,雖然較2016年同比減少10.09%,但仍然是服裝物流行業收入的第一。

春風物流2014-2017年營收及毛利

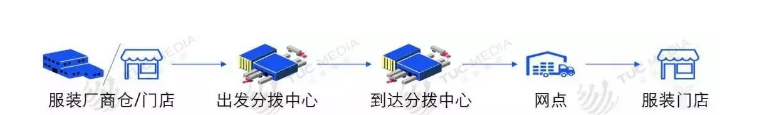

其運營模式與快運企業類似,以網絡的形式進行區域覆蓋,目前春風網絡已收縮為區域網,全網覆蓋能力較差,專注于江浙滬地區的服裝配送,自營店占比較小,大部分為加盟店,其干線運輸由自有車輛進行承運。春風提供服裝廠倉到門店配送、門店之間貨物調撥、退貨逆向物流以及服裝倉儲等服務。

![]()

運營模式

3)電商物流——品駿物流

電商物流的顯著特點就是倉配一體化,利用大數據預測消費可能,將產品提前調撥至區域分倉或前置倉。品駿物流作為唯品會旗下的物流系統,承接電商平臺物流業務,根據唯品會在全國的五大區域倉進行網絡布局。

品牌商安排運力將產品從加工廠運至唯品會倉庫,產品銷售后的物流運作由品駿負責。電商物流較傳統物流的中間轉運環節少,其運作模式一般由「區域倉-轉運中心-配送站-消費者」構成,唯品會的區域倉較京東少,因此品駿在縣市級的物流配送中一般會多一次集貨轉運環節。

目前電商物流的倉配一體化仍在探索優化階段,成本高是其突出特點, 2017年年報數據顯示,唯品會的物流費用占其總收入的9.5%,全年單件物流成本約21.4元,遠高于傳統快遞行業。

品駿物流運營模式

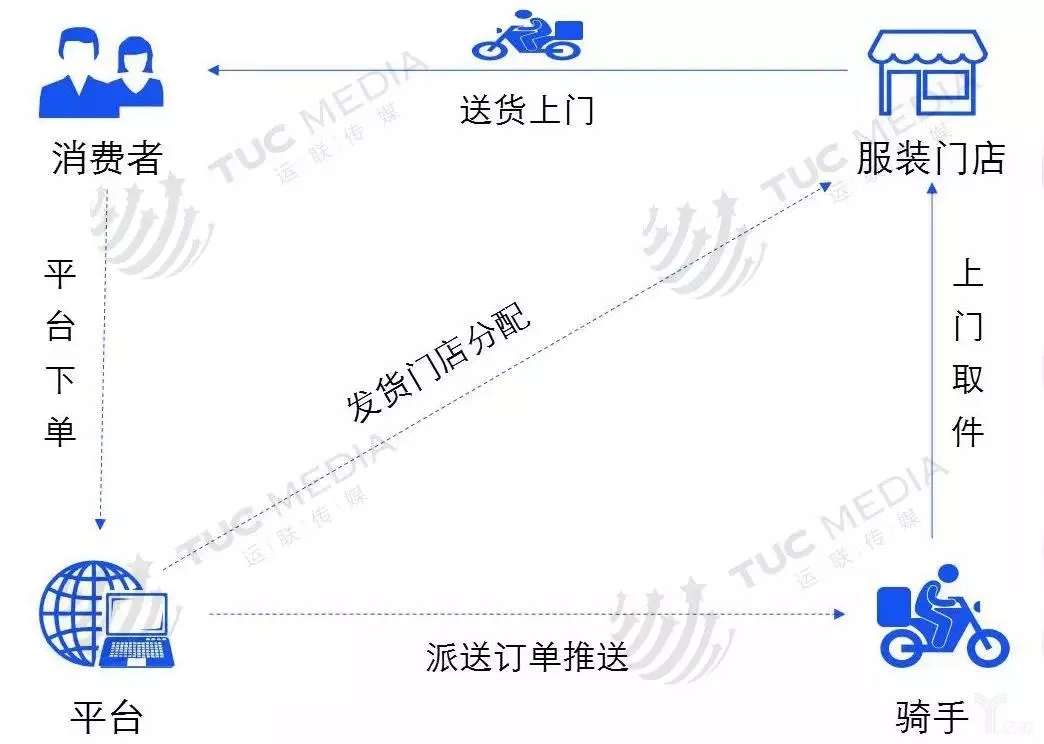

4)即時配送與服裝的結合

2018年出現了一個有意思的現象,好像一時間所有的服裝企業都開始與即時配送平臺展開了合作,其中最吸引眼球的要數美團與海瀾之家的握手,服裝物流也開始進入了以分鐘計時的配送時代。即時配送深受消費者歡迎的重要原因就是1小時內即可收到自己心儀的商品,消費者體驗非常好,服裝企業也正是抓住了這一點才開展這項業務。

這種線上銷售與線下即時派送模式看似非常好,實際上存在著一定的缺陷。服裝即時配送是將門店作為前置倉的形式放在消費者身邊,然而前店后倉的問題就在于倉庫小、品類少,這就導致訂單履約率較低,只能銷售熱銷品,因此即時配送的單量短時間內不會有較大突破。

線上線下即時配送模式

5)Zara的物流啟示——靈活快捷

國際時尚品牌Zara在全球88個國家擁有2,100多家商店,每年生產約4.5億件物品,以每周兩次的定期、小批量發送到全球門店。Zara是全球服裝快時尚的代表,擁有靈活的生產規劃,僅有15%的服裝會提前生產,一半以上的衣服會在熱銷期內兩周設計生產完畢,然后2天內配送到全球門店,這就依賴其強大的物流配送能力。

雖然Zara的服裝50%以上產量在西班牙附近,26%在歐洲其他國家,24%在亞洲國家,但生產后不會就近進入當地市場,所有的產品需要從產地返回西班牙物流中心后再發往全球門店。處在時尚消費品行業的Zara竟然在物流上的投入遠高于廣告費用,其運作效率非常高,庫存周轉率達到80%,基本沒有存貨,Zara的DC基本上是一個轉運倉而不是儲存倉。

所有貨物都以零擔的形式開展,在歐洲為陸運,時效為24小時,其他遠程運輸全部為空運,中國和美國市場時效為48小時,日本為48-72小時,末端到店配送外包給第三方物流企業完成。快速的物流是Zara供應鏈中的重要環節,也是其成為快時尚第一品牌的重要保障。

Zara的供應鏈改進體系

6)服裝專線

在服裝批發市場中存在一批專業服務于批發市場之間運輸的團體,這部分運力被稱之為服裝專線,其業務單純為服裝批發市場之間的零擔運輸。這部分專線十分傳統,無轉運、單線直發,但服務時效特別高,符合批發商的物流需求,是一般網絡企業不能比擬的。

運聯研究院觀點

服裝行業的第三方物流5億天花板難突破

服裝行業的季節性、多SKU、非標,品牌和商業模式變動較大,商流本身的不穩定。一般的服裝物流企業難以支撐起多家品牌商的物流方案需求,因此服裝物流市場中很難成長出一個專業的巨頭企業。

服裝物流市場的碎片化是由來已久的狀態,其集中度的提升非常困難,究其原因不難發現,服裝企業對物流的方式簡單粗暴,只有噸方報價,物流企業要將其轉化為整車、零擔、快遞的運輸方案,十分考驗物流企業的解決方案能力。市場上很少有服裝物流企業有能力接5家以上品牌商的物流運作,基本都是一對一、一對二的服務。

服裝物流企業都走大客戶戰略,單個大品牌商可能占據其營收的20%以上(如:春風物流前五客戶占營收50%以上),目前大品牌更替頻率快,存活時間短,物流企業容易受其限制(如喜得龍、德爾惠等)。

同時市場上很多小品牌商其規模小,但對物流的解決方案要求高,單個物流企業難以承接多家業務,加劇了市場的分散性。

單純的第三方物流很難做大,經過多年的發展,目前服裝行業最大的第三方物流企業春風物流徘徊在3個億左右;其他如華企、沃德、新易泰、虹迪等企業的服裝物流板塊均未突破2億大關。

周轉效率是競爭的核心

服裝企業最大的困擾是庫存,庫存也被看作與死亡相等,多數死掉的服裝企業與庫存分不開,而分倉正是影響庫存的重要因素。傳統的服裝企業產銷周期長,生產計劃會提前一個季度或半年進行,分倉多就需要填倉的產品多,如今服裝消費需求個性化,朝著快時尚發展,將會出現「分倉多=庫存多=死亡」。

服裝企業旗下的物流基本都以倉為節點,而分倉已成為大累贅,必須優化物流模式,減少全國分倉,設置必要的城市前置倉(ps:目前大數據消費傾向預測不夠準確,設前置倉存在一定的風險性),并以總倉直配全國門店為主的形式運作,加強物流運營和規劃,將有效降低風險。

商流主導型平臺才能做大

按照全行業計算,服裝物流最大的企業是唯品會,根據2017年年報數據顯示,唯品會的物流費用占其總收入的9.5%,其年物流規模近70億元,這得益于其商流平臺的本質。包括服裝供應鏈的典型企業利豐,都是以商流為主導的。